近期黃金市場波動劇烈,兩周內(nèi)價格從4380元/克跌至4010元/克,引發(fā)投資者對后續(xù)走勢的猜測。有業(yè)內(nèi)人士指出,黃金作為特殊資產(chǎn),其價格受國際局勢、投機(jī)資金等多重因素影響,走勢難以簡單預(yù)測。相較于直接投資黃金虛擬資產(chǎn),部分投資者更青睞通過持有礦業(yè)企業(yè)股權(quán)間接參與市場,其中紫金礦業(yè)等擁有金礦資源的公司備受關(guān)注。

從行業(yè)表現(xiàn)看,今年黃金相關(guān)企業(yè)股價普遍上漲。招金礦業(yè)年內(nèi)漲幅接近200%,中金黃金、赤峰黃金均實現(xiàn)翻倍,紫金礦業(yè)漲幅雖達(dá)100%,但估值水平在同業(yè)中仍屬低位。分析認(rèn)為,這與其業(yè)務(wù)結(jié)構(gòu)復(fù)雜、市值規(guī)模較大有關(guān),大型企業(yè)往往難以獲得投機(jī)資金的青睞。

紫金礦業(yè)的業(yè)務(wù)布局呈現(xiàn)"黃金+銅"雙輪驅(qū)動特征。黃金業(yè)務(wù)今年貢獻(xiàn)突出,上半年營收占比突破57%,礦山產(chǎn)金38噸,銷售收入達(dá)265億元,較2023年全年增長顯著。銅業(yè)務(wù)雖受價格帶動營收增長,但占比有所下降。值得注意的是,公司黃金儲量達(dá)4000萬噸,占全國總儲量的46%,但外購金規(guī)模仍占較大比例,這促使企業(yè)持續(xù)擴(kuò)張礦產(chǎn)資源。

企業(yè)擴(kuò)張步伐在今年明顯加快,僅本月就斥資86億元收購新金礦,目前旗下旗艦金礦已增至17座。這種逆周期擴(kuò)張策略引發(fā)市場討論,有觀點(diǎn)認(rèn)為當(dāng)前金價處于高位,收購成本較高,可能暗示管理層預(yù)期金價將回落。公司管理層則強(qiáng)調(diào),資源儲備是長期發(fā)展的基礎(chǔ),2028年前實現(xiàn)產(chǎn)能翻倍的目標(biāo)保持不變。

冶煉業(yè)務(wù)的經(jīng)濟(jì)性持續(xù)受到投資者關(guān)注。紫金礦業(yè)去年冶煉貿(mào)易收入達(dá)1255億元,但毛利不足6億元。行業(yè)數(shù)據(jù)顯示,國內(nèi)黃金冶煉產(chǎn)能過剩導(dǎo)致加工費(fèi)低廉,龍頭企業(yè)恒邦股份年營收758億元,利潤僅5億元。專業(yè)人士指出,該業(yè)務(wù)主要承擔(dān)代加工職能,利潤空間有限,投資者應(yīng)更關(guān)注礦山自產(chǎn)部分的業(yè)績貢獻(xiàn)。

與純黃金企業(yè)相比,紫金礦業(yè)的估值優(yōu)勢尚未充分體現(xiàn)。山東黃金上半年營收568億元,凈利潤28億元,市盈率達(dá)39倍,而紫金礦業(yè)市盈率僅17倍。這種差異部分源于業(yè)務(wù)結(jié)構(gòu)差異,山東黃金業(yè)績幾乎全部來自自產(chǎn)金。有財務(wù)分析顯示,若將紫金礦業(yè)的黃金、銅及其他業(yè)務(wù)分拆估值,總和可能顯著高于當(dāng)前市值。

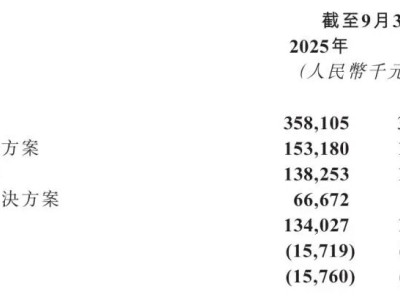

最新財報顯示,公司前三季度實現(xiàn)營業(yè)收入2542億元,同比增長10%;凈利潤379億元,同比大增43.7%。其中第三季度礦產(chǎn)金產(chǎn)量24噸,環(huán)比增長7%,礦產(chǎn)銅產(chǎn)量受剛果(金)礦區(qū)水患影響略有下滑。值得關(guān)注的是,鋰業(yè)務(wù)開始貢獻(xiàn)業(yè)績,前三季度生產(chǎn)碳酸鋰1.1萬噸,阿根廷3Q鋰礦一期年產(chǎn)2萬噸項目已投產(chǎn),湖南湘源鋰礦500萬噸/年采選系統(tǒng)將于年底試生產(chǎn)。